大限至:被指“无照驾驶”的互联网存款产品是什么?

2020年12月22日 地区:中国 来源:联合早报 阅读(1020)

联合早报报道,互联网金融行业巨头蚂蚁集团18日下架互联网存款产品引发“地震”,京东金融、陆金所、腾讯理财通、百度度小满等平台三日内迅速跟进,使得该产品几近覆灭。通过互联网推出高利息存款产品的银行中,小型银行和民营银行是主力军,也在这次"地震”中首当其冲。对于此次“下架潮”,不少声音认为监管层对风险控制及时到位,也有人担忧政策会“一刀切”,带走互联网产品给中小银行的增益。如何平衡风险和裨益,将是未来法规的重点。

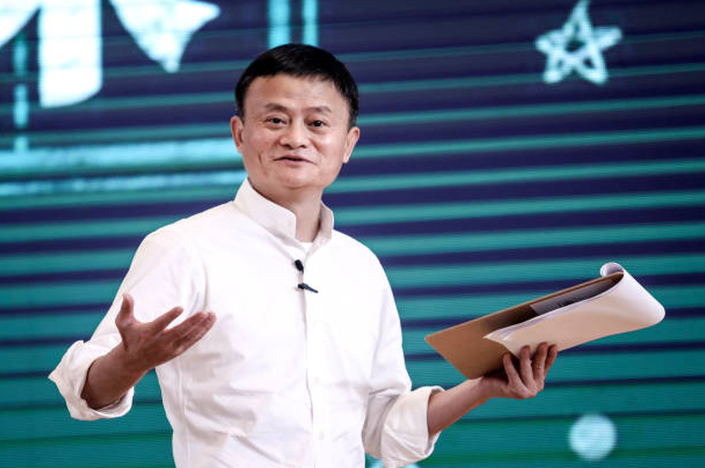

蚂蚁集团18日下架互联网存款产品引发“地震”,其他头部平台纷纷跟进。(法新社)

到底什么是互联网存款产品?它在整个中国金融业的生态里扮演什么角色?

据《广州日报》和澎湃新闻等报道,互联网存款实际上是银行通过互联网销售的存款产品,京东金融2018年上线富民银行的存款产品“富民宝”,普遍被认为是互联网存款的开端。近两年银行理财产品收益持续下滑,互联网存款产品以“保本高息”的特征吸引众多投资者,渐成部分中小银行特别是民营银行吸收存款的重要渠道。

互联网存款产品普遍具有存款利率高、购买门槛低的特征。中国央行金融稳定局局长孙天琦11月撰文介绍,通过互联网平台销售的存款均为定期,以三年、五年期为主。一年期利率最高为2.25%,三年期4.125%、五年期4.875%,均已接近或者达到全国自律定价机制的上限。近半数产品的起存金额仅50元,且均可提前随时支取。

《证券日报》记者则发现,不少民营银行推出的存款产品收益最高可达近5%,部分平台为揽客在收益补贴上,有过之而无不及,其补贴的收益率甚至达到了6%,使得平台销售部分产品一个月年化收益率可达7%以上。

在互联网平台上,客户购买存款的流程仅需几分钟,点击平台页面的“立即存入”按键,然后在开通页面上传身份证照片等,账户即开通完成,无其他限制。客户若要购买产品,只需将大银行的银行卡与该电子账户绑定,资金即可流入到购买产品中。产品到期时,资金自动返还至电子账户。一般来说,银行根据平台日均存款余额的千分之二至千分之三向平台支付“导流费”。

目前,地方中小银行甚至村镇银行,借助互联网平台的流量优势,存款规模得以快速增长,有的平台存款规模占其各项存款比重达83%。

热销背后风险暗涌 监管多次发声

据《广州日报》报道,有互金平台相关人士透露,目前监管尚未出台规定,也未有对平台进行窗口指导,下架多是平台或银行自身的选择。不过很多媒体认为,中国央行金融稳定局局长孙天琦最近的发言或是互联网存款下架的主要原因。

据第一财经等报道,孙天琦分别在11月14日和12月15日“点名”互联网平台存款,指出该产品的流动性特点有别于传统储蓄存款,给监管部门和金融机构带来新课题。他给互联网产品定性说,平台已成为银行网点服务的线上延伸,这类平台没有相关业务的金融牌照,游离于金融监管之外,实质是 “无照驾驶”开展金融业务,属非法金融活动。

孙天琦指出,互联网存款涉及的问题包括:部分银行通过分段付息等方式变相抬高存款利率,扰乱存款利率市场机制;高风险银行通过互联网平台吸收存款,饮鸩止渴,流动性隐患突出;中小银行高息吸收存款必然追求高收益资产,匹配高风险项目,导致资产端风险增加等。

他建议严格规范互联网平台涉及金融产品和服务的各类行为。对从事金融活动的互联网平台,必须持牌经营,不可“无照驾驶”。要设立业务准入门槛,纳入相应金融监管范围。

在此之前,监管部门已对银行存款业务进行调整。中国央行3月下发《关于加强存款利率管理的通知》,要求整改定期存款提前支取靠档计息等不规范存款“创新”产品。六大行12月14日齐发公告,叫停“靠档计息”。“靠档计息”的存款产品,是银行为了吸引存款推出,其收益是根据存款时间分段计算利率。长期以来,靠档计息的存款产品都被当作是银行的“吸储利器”。此后在六大行里的这类存款,如果提前支取只能按照活期存款利率计息。

“下架潮”冲击中小银行负债端

对于此次下架潮,有分析认为,对于平台众多业务来说,存款这一块业务的利润贡献不算大,因此影响有限。最大的影响莫过于揽存压力大的银行,用户以后不得不选择大行的低息产品。IT之家引述不具名的业内人士称,他们担忧后续出台的政策会对该类产品 “一刀切”,监管如何平衡互联网产品给中小银行的裨益和风险,是关注的重点。

据澎湃新闻报道,招联金融首席研究员董希淼也认为,互联网存款业务的出现,固然有银行片面追求市场份额、盲目扩大存款规模等因素,但推出存款产品和业务的银行多为中小银行,反映出中小银行负债来源狭窄、负债成本高企的窘境。

谈及“下架潮”对中小银行的影响时,董希淼说,中小银行资本实力较弱、负债受限较多,影响其信贷投放能力,不利于服务实体经济特别是服务小微企业。资本补充是增强风险抵御和服务实体经济能力的重要手段,因此要支持它们引进合格股东进行增资扩股,支持发行新型资本工具和二级资本工具,支持符合条件的银行在境内外上市融资。

他建议修订现行办法,为更多的中小银行尽快进入同业拆借市场开展流动性管理和通过发行金融债获得资金来源提供便利,缓解负债来源单一等问题。同时,应进一步深化存款利率市场化,实施差别化政策,在市场利率自律机制之下允许中小银行采取更有弹性的存款利率浮动空间。

版权声明:本文转载于网络,仅供参考,如有侵权,请联系我们删除!