从30年债务变迁,看中国经济得失

2021年07月26日 地区:中国 来源:公众号-财主家的余粮 阅读(491)

国民经济发展上,进行这一系列有着深远意义的实质性改革,奠定了中国经济崛起的基础。

中国的改革开放,尽管在1978年已经启动,但前面10多年时间,一直是计划经济的调整而已,中国经济真正走向市场经济并融入世界的时间,始于1993-1995年。

信用货币时代,市场经济极其依赖债务信贷的扩张,典型的经济(货币)扩张途径,是实体经济部门(居民部门、非金融企业部门)从商业银行(乃至整个金融体系)不断融资、不断扩张的结果。

说白了,信用货币时代的经济发展,某种程度上说,就是债务的不断扩张。

1)从货币发行端来看,央行以实体经济借贷(再贷款)或外汇储备为基础,发行新的货币,商业银行利用这些新货币,通过居民部门和企业部门的信贷流转,“印刷”更大量的广义货币,形成了整个社会的信用扩张,其他的非银行金融部门,则根据市场状况调节货币的分配;

2)从实体经济的运行看,家庭部门和非金融企业部门承担债务,得到更多资金,当更多的资金(信贷)进入生产或消费环节,这些资金的支付和流通,增加了经济要素之间的流通,各种交换创造了新的财富,经济也得以扩张;

3)从政府角度看,通过对企业、居民和金融部门的管理,调节社会经济的运行,一方面通过财政政策和货币政策,直接影响货币的分配,另一方面,通过自身的投资和消费,影响整个社会货币的流向,政府成为社会财富的终极分配部门。

有鉴于此,我们就从社会各部门的债务变迁这样一个侧面,来观察和分析中国经济30年来的变化,其中,历年的债务杠杆率数据来源于中国社科院国家资产负债表研究中心(CNBS),债务绝对值,则由CNBS数据结合统计局数据估算,其他国家的债务杠杆数据,来自于国际金融协会(IIF),其他国际国内数据,均来源于网络公开途径。

根据实体经济各部门(居民和非金融企业)的债务变化情况,结合中国信贷经济发展的不同阶段,我将1993年以来的中国债务变迁分为4个阶段:

债务经济初期:1993-1999年;

债务经济温和发展期:2000-2008年;

债务经济狂飙期:2009-2016年;

债务经济成熟期:2017-迄今。

(一)债务经济初期:1993-1999年

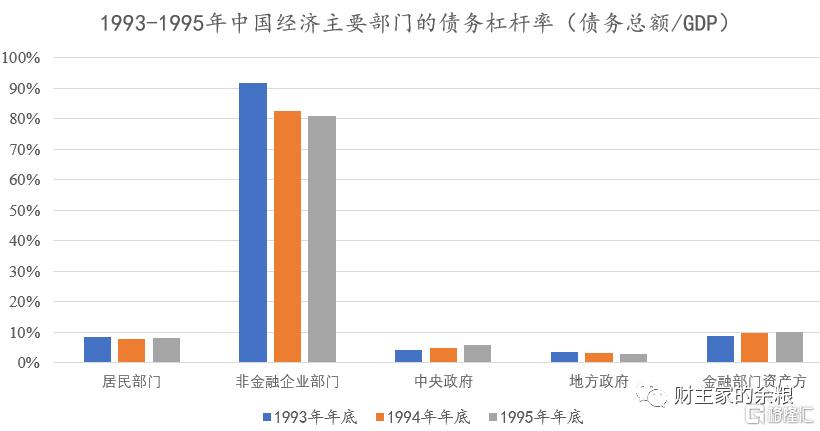

对社会经济采用五部门划分法——即居民部门、非金融企业部门、中央政府、地方政府以及金融部门,我们先来观察,中国经济崛起之初各部门的债务杠杆率。

可以看到,中国社会在“市场经济”初期,无论居民部门还是政府部门,其负债状况都非常低,而且从资产端来观察中国的金融部门,其积累总额相比国民经济的比例也非常低。

也就是说,当时中国的债务杠杆,与当时的西方发达经济体几乎没有什么比较的可能,而与今天的印度、印尼等大型发展中经济体几无差别,因为货币信用问题,整个社会处于信贷抑制状态,信用经济亟待开发。

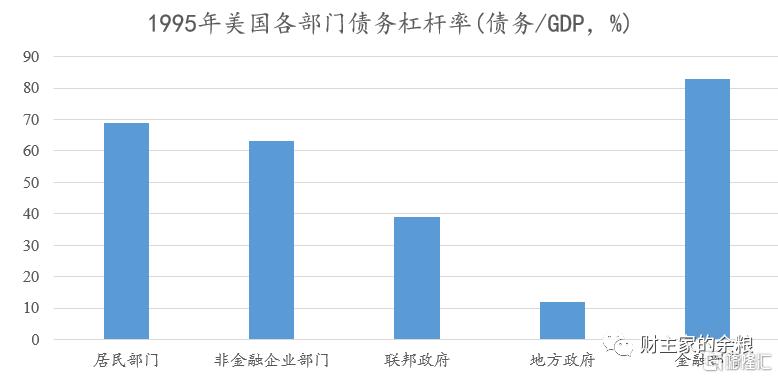

对比之下,1995年美国各部门的债务杠杆是下面这样。

不仅债务杠杆低,考虑到当时中国的经济规模总量,大约相当于美国1/15的水平,你就明白当时中国社会整体的负债情况有多低了。

唯一的例外,是中国非金融企业部门的负债,因国有企业有政府隐含信用担保,其债务杠杆率不仅不低于美国,而且还超过了美国,实际上,这种状况一直延续到今天,中国的非金融企业部门的债务杠杆率,几乎一直都是全世界最高水平。

如果把1993年全中国实体经济部门中的居民、非金融企业、中央政府和地方政府的负债额度全部加起来,大概也就相当于今天股市中(茅台+工商银行)总市值。

那谁谁谁不说了么,白纸上才能画出最美的图画。

1994年的汇率改革实施,代表中国开始借助外汇储备来为人民币的价值注入信用,同时,货币发行基础的改革,也意味着大量的改革成本,会以债务的方式在经济中反映。

从1993年底到1995年底中国中央银行体系正式建立,居民部门和非金融企业部门的债务绝对值增加了60%,分别从3000亿和3.2万亿元左右,增长到5000亿元和5万亿元左右;而中央政府负债和金融部门资产端,则是直接翻倍。

货币和金融体系稳定了,经济改革就可以进入深水区,开始对实体经济部门进行大手术!

1994年10月25日,国务院下发了《关于在若干城市试行国有企业破产有关问题的通知》,在全国的18个工业城市(上海、天津、齐齐哈尔、哈尔滨、长春、沈阳、唐山、太原、青岛、淄博、常州、蚌埠、武汉、株洲、柳州、成都、重庆、宝鸡),进行企业优化资本结构试点工作的开展,建立和完善企业优胜劣汰机制,指导和规范这些城市国有企业破产工作。

此后几年时间,国有企业工人下岗潮和再就业扑面而来,改革的阵痛和成本,基本上还是由最底层的人群来承担了。

汇率并轨和中央银行体制建立,确保人民币的信用;

分税制改革,确立了中央政府的钱财支配权威;

确立市场经济体制和SNA体系采用,让中国能够融入世界经济;

允许地方国企破产,理顺国有企业的债务问题;

……

然而,鉴于中国几十年计划经济的弊端,每一项改革都有着巨大的成本,而这些成本,对于任何一个社会群体来说,都属于不能承受之重,唯一的途径,只能是将蛋糕做大,随时间的流逝,每个社会群体的利益都增加,唯有这样,改革才能真正得以进行下去。

然而,很不凑巧的是,1997年爆发了亚洲金融危机,随后波及全世界,中国经济也受到了一定的影响,1998年中国的经济增速,从原来的10%以上遽降到7.8%。

中国亟需找到新的经济增长点。

这个时候,鉴于其上下游能带动几十个产业的发展,房地产被选中了。

1998年7月3日,国务院发布《关于进一步深化城镇住房制度改革加快住房建设的通知》,其核心就是“取消福利分房,实现居民住房货币化、私有化”。而为了配合这一政策,央行此前已经准备好了金融工具,《个人住房贷款管理办法》中倡导贷款买房。

除了“倡导”之外,为了鼓励居民贷款买房,当时的各大城市相继出台了买房抵个税、买房送户口等政策红利,银行更是全力配合居民贷款买房,房地产企业更是大干快上,此后一直到2008年金融危机爆发之前,房地产投资以每年20%的增速飙升……

关于房子的大时代到来了!

信用经济的大时代到来了!

可惜,几千年来的自然经济和几十年的计划经济下,民众们习惯于量入为出,尽量多储蓄、不欠债、少欠债,几乎是当时绝大多数民众的共识。

于是,为压制居民的储蓄倾向,并且鼓励民众消费(居民房贷被归入“消费”范畴),中国人民银行,有意识地压低储蓄存款的利率,拉大存贷的利率差,帮助金融部门积累资产。

在发达国家,存贷款利率差一般都在0.5%以内,而在中国,一年期的存款贷款基准利率差,从1996被拉大到2.5%以上,到了1999年更是拉大到3%以上,此后长期保持。

除了在消费端压制居民储蓄倾向、鼓励贷款买房之外,由政府和各大国有企业出面,大规模开展包括公路、铁路、机场等在内的基础设施投资,成为中国拉动经济腾飞的另一只翅膀。

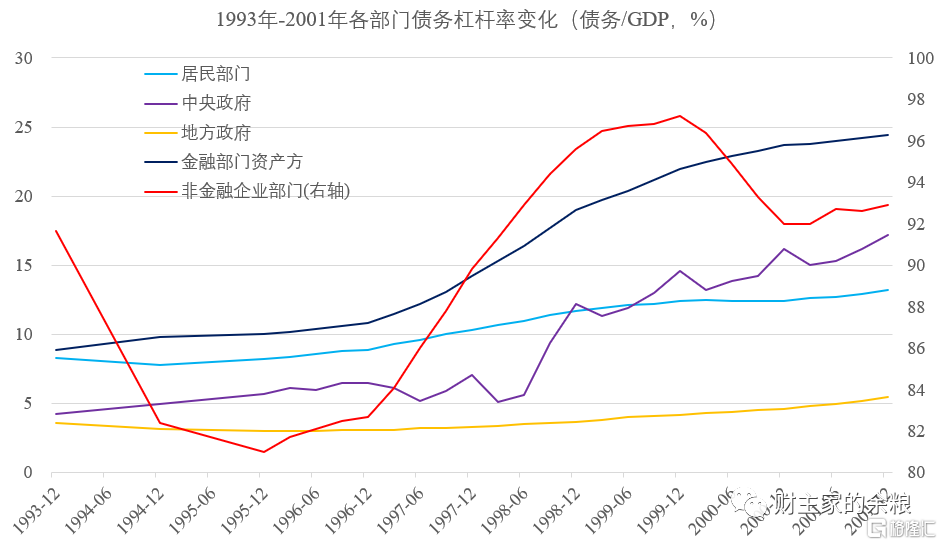

房地产+大基建,这一对翅膀,带动中国经济增速从亚洲金融危机的低位逐渐回升,而与此同时,居民、中央政府和非金融企业的债务绝对值都在飞速增加,而各部门的债务杠杆率也逐渐抬升,作为信贷发放的主力,中国金融部门资产端的债务杠杆率更是快速上涨。

说明:这里的“金融部门资产方”,是指从资产端统计的存款性公司(商业银行)对其他存款性公司债权、对其他金融机构债权,不包含对实体经济部门和政府部门的债权。

相比之下,由于中国法律有明确规定,地方政府部门不能举债,所以地方政府的债务杠杆率,是这一阶段上升最慢的。

到了2000年前后,中国经济,已经基本摆脱了计划经济的桎梏,但,在中国经济真正实现腾飞之前,金融体系内部,还有一个大大的债务地雷和肿瘤要排除。

(二)债务经济温和发展期:2000-2008年

什么债务地雷?

当然是各大商业银行账本上的那些死账呆账坏账烂账……

这,就要说到前几年在中国金融体系中叱咤风云的四大资产管理公司(信达、华融、长城、东方),而且还有一个一直很低调,从未被超越的中国公司,它深藏功与名、更不屑于参加什么全球财富500强评选……

1995年以前,中国的基础货币发行长期依赖再贷款,而权力和裙带关系、企业规模大小,则是信贷发放的主导因素,反正都是国家的钱,银行贷款就是唐僧肉,大家都想来吃一口,但谁也没想着还,由此导致银行的坏账烂账无数。

到1990年代中期,中国主要的商业银行(如工商银行、建设银行、中国银行、农业银行等),就和今天印度的国有银行基本一样,如果没有央行持续印钞输血,某种程度上说全部都已经资不抵债……

1999年,在财政部和央行的支持下,今日的四大中国金融业巨兽——信达资产、东方资产、华融资产和长城资产公司旋即成立,由财政部注资。

根据最初的约定,四大AMC公司存续时间限定为10年,其目标是为了在十年存续期内,“最大限度保全银行资产和减少损失”。换句话说,四大AMC公司成立的目的,就是为了给国有银行市场化转轨擦屁股。擦完屁股的便纸,当然就没什么用了嘛!

牺牲自己,拯救中国银行业,这目标,高尚、大气、光荣、上档次!

1999-2004年,四大资产管理公司按照账面价格,先后收购工商银行、建设银行、农业银行、中国银行,国家开发银行等总计1.4万亿元的不良资产;

2004年5月,中国银行和建设银行,进行了第2轮不良资产剥离;

2005年,工商银行又将其4500亿元可疑贷款出售给四大资产管理公司;

……

你该问了,四大AMC这么大手笔的购买,钱从哪里来呢?

答案是:

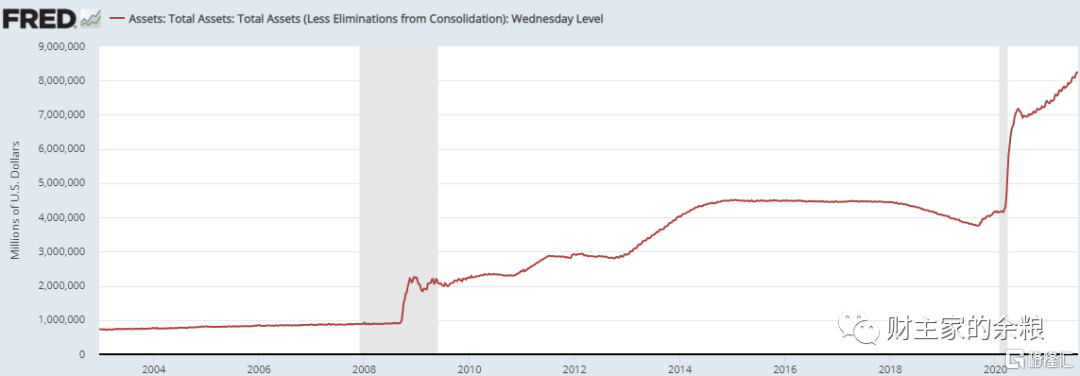

央行印钞(再贷款)

+财政部(纳税人)出资

+发行债券(债券买家是商业银行自己)。

最绝的是,到2009年中国银行业体制改革尘埃落定,这四大AMC根本没有解散,其处理几万亿元坏账所得到的资金,结果只能是恰好地覆盖处理成本。

更绝的是,央行的印钞没有偿还,财政部的出资没有偿还,连发行债券的债务,后来也选择了直接挂账,成为了各大银行新的死账。

怎么说呢?

这相当于纳税人出钱+央行印钞,购买了所有坏账,然后直接归零,而且,还不用额外成立公司,来回折腾这么多事儿。

至于四大AMC自身,一个华丽丽的转身,成了另类的贷款机构,成为中国最大的影子银行。它们以低息借入资金,然后高息贷给企业,在资本市场上翻手为云覆手为雨……因原来需要处理的坏账中,有相当一部分的抵押物是房地产,四大AMC后来的几年间,顺势成为中国房地产商最重要的借贷机构……

像华融的赖总贪污受贿,还有传闻什么100个情人之类的事儿,为何能激起中国所有阶层的普遍愤怒,以致被判处死刑,不能说与这一点儿关系都没有。

也许是认识到,成立了国有AMC公司处理国有银行坏账,纯粹是给国家添堵,所以,在2009年农业银行上市前夕,财政部干脆出资8157亿元,直接购买农业银行的全部不良资产,不去折腾那一系列辗转腾挪实际上毫无意义又让中央添堵的把戏。

要实现中国银行业的整体性改革,剥离不良资产,是刮骨疗毒的关键一步,但真正要建立起现代银行业的管理制度,还需要脱胎换骨的一步。

所谓的“脱胎换骨”,自然就是为空空如也的各大商业银行,注入货真价实的资产。

这事儿,由一家2003年底低调成立的投资控股公司执行。

刚刚成立之后,这家公司就给一家名叫“中国建银投资公司”的公司投资25亿美元,而对其明确的要求,就是协助中国的建设银行成功上市。

此后一直到2008年之前,该公司一直坚持大手笔“投资”(注资)。表格如下。

在经历了3轮资产剥离和一轮注资之后,中国最大的商业银行如交通银行、建设银行、中国银行、工商银行、农业银行,都纷纷在上海和香港完成“A+H”两地上市。

这标志着中国商业银行体制改革的基本完成。

根据西南财经大学金融研究中心副主任陈野华测算,包括后来农业银行股份制改革的成本,中国金融渐进式改革的成本,累计有3.2万亿元之多。其中,涉及央行印钞部分约2万亿元,与1995年央行整个资产负债表规模相当,等于说中国通过印钞翻倍支付这个改革成本。

如此高的成本,也是值得的!

虽然说,有四大AMC公司在中国银行业改制过程中浑水摸鱼,而且当时让太多的外资参股,这些外资离开的时候,基本都赚取了大约5倍以上的利润。但,对中国经济整体而言,中国商业银行改制无比成功,在成功建立人民币信用的同时,几乎完全实现了金融业的平稳过渡,这简直可以作为此后发展中国家货币和金融改革的样本。

商业银行改制成功的背景,是中国经济的全球化进程大大加速。

在排除中国银行体系地雷的同时,中国与世贸组织的谈判也在紧锣密鼓地进行。在美国克林顿政府的帮助下,2001年底,世贸组织终于决定接纳中国。

随着出口关税的下降和贸易壁垒的消除,再加上人口年龄结构的优势,前几年大量投资基础设施的优势,中国特色的低成本制造业,开始在全球范围内凸显威力。

先是大量境外制造业向国内转移,中国直接投资 FDI猛增,随后,外贸出口和贸易顺差开始出现大幅增长,中国国际收支顺差持续扩大,外汇储备一路猛增。

外汇储备猛涨(人民币借用外汇储备的信用)

+金融体系排雷成功重建信用

+日趋完善且一直在建设的基础设施

+全产业链且不断引进新技术的工业基础

+吃苦耐劳的民众(年龄结构优势+劳动力成本优势)

+开放的国际经济环境(全球化最迅猛阶段)

+国内各部门较低的债务水平(居民部门贷款买房支撑房地产业高速发展)

+……

中国从此步入了经济高增长、物价低通胀的黄金增长时代,世界经济,自此切换到中国表演时间,一直持续迄今。

伴随着中国经济的突飞猛进,在央行利率政策(高存贷利率差)的帮助下,剥离了坏账、得到注资的中国商业银行系统,成了世界上最挣钱的公司,个个都是牛气冲天,股价飞涨,这家公司的注资,也获得了好几倍的收益。

直到2014年,全世界最赚钱的10家公司中,工商银行仍然排第1(当时的苹果公司也只能屈居第二),净收入达到427亿美元,建设银行排第4,农业银行排第7,中国银行排第8……

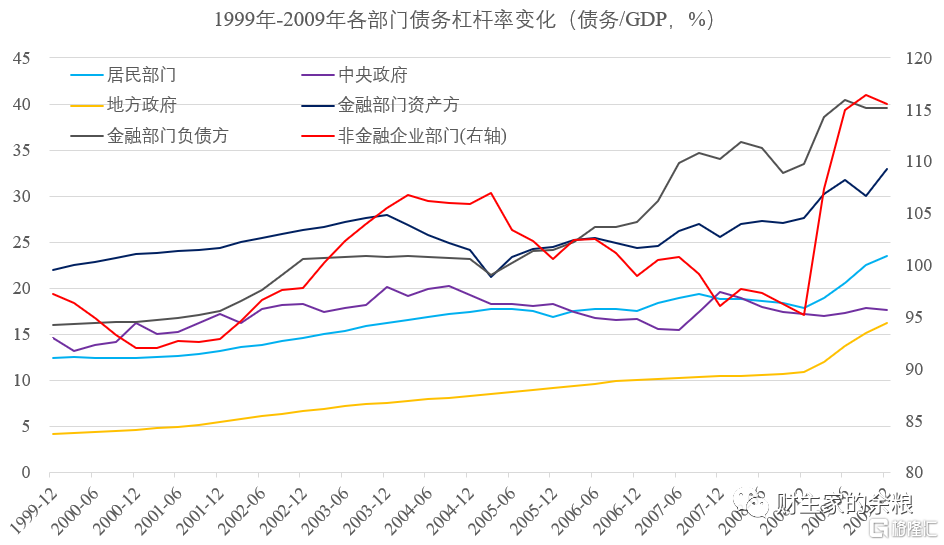

回过头来,我们再来观察2000-2008年中国各部门的债务杠杆变化。

说明:这里的“金融部门负债方”,是指从负债端统计的存款性公司(商业银行)对其他存款性公司负债、对其他金融机构负债和债券发行,不包含对实体经济部门和政府部门的负债。

从1999年到2003年,金融部门无论是从资产端还是负债端统计,其相对于经济的杠杆率一直都在上升,这代表着当时为了处理不良资产等问题,金融部门的资产与负债同步扩大。

但2003-2004年,金融部门杠杆率却有下降(注意,不是债务的绝对值下降)。这是因为不良资产的处理告一阶段,而随着经济规模的扩大,债务杠杆率自然出现下降,但随后,金融部门的杠杆率再次上升,尤其是负债端上升很快,这意味着中国金融体系内部的债务在快速上升。

中央政府的债务,则基本与金融部门资产端的杠杆率变化同步,这也从侧面说明,这一轮的银行不良资产处理,基本上完全依赖于政府财政和央行印钞。

2000-2008年,居民部门的债务杠杆率一直稳步上升,这昭示着居民部门慢慢普遍接受了贷款买房的理念,房地产已经在不知不觉中成为了中国实体经济发展的支柱产业。

2007年1月份起,中国人民银行“金融机构信贷收支表”栏目里多出来一个表格,叫做“金融机构人民币信贷收支表(按部门)”,特意把贷款区分为“居民户贷款”和“非金融企业及其他部门贷款”——这说明,居民贷款所产生的货币扩张,已经太过于庞大而需要单独列目。

另一方面,2001年加入WTO,也为中国的低成本制造业,打开了全世界的市场,随着各个地方的经济竞赛开展,招商引资、产业园区成为了地方政府文件中的高频词汇,在民营经济持续发展之下,中国制造业逐渐开始在全世界站稳脚跟。

前面几年,企业改制的成本导致债务杠杆率一路上升。但随着中国制造业在世界上站稳脚跟,在强劲的经济增长之下,2005-2007年,中国非金融企业部门的杠杆率甚至出现了罕见的下降。

接下来,中国经济将迎来全球金融危机的考验。

(三)债务经济狂飙期:2009-2016年

从债务问题上观察,2008年可谓是中国的转折之年。

实际上,即便上半年爆发了震动大半个亚洲的汶川大地震,在全球金融危机爆发之前的中国,仍然是全世界经济增长最快的国家——没有之一,2006年和2007年,中国经济增速分别为13%和14%,2008年上半年的增速也高达11%。

当全球金融危机来袭,伴随全球范围信贷规模的急剧收缩,中国经济也一度陷入困境:出口剧烈下降、居民消费萎靡不振、农民工大批返乡、工业企业债务负担沉重……

为应对这种危局, 2008年11月中国政府推出了扩大内需、促进经济平稳较快增长的十项措施。根据当时的初步匡算,实施这十大措施,预计到2010年底约需投资4万亿元。这一篮子的经济刺激计划,被称为“四万亿计划”。

说是4万亿,实际上,随着中央政府刺激计划的出台,地方政府纷纷“跑部钱进”,层层加码,投资项目的规划也越来越大,何止4万亿元。固定资产投资,特别是基础设施投资,成为拉动中国经济前进最主要的方式。

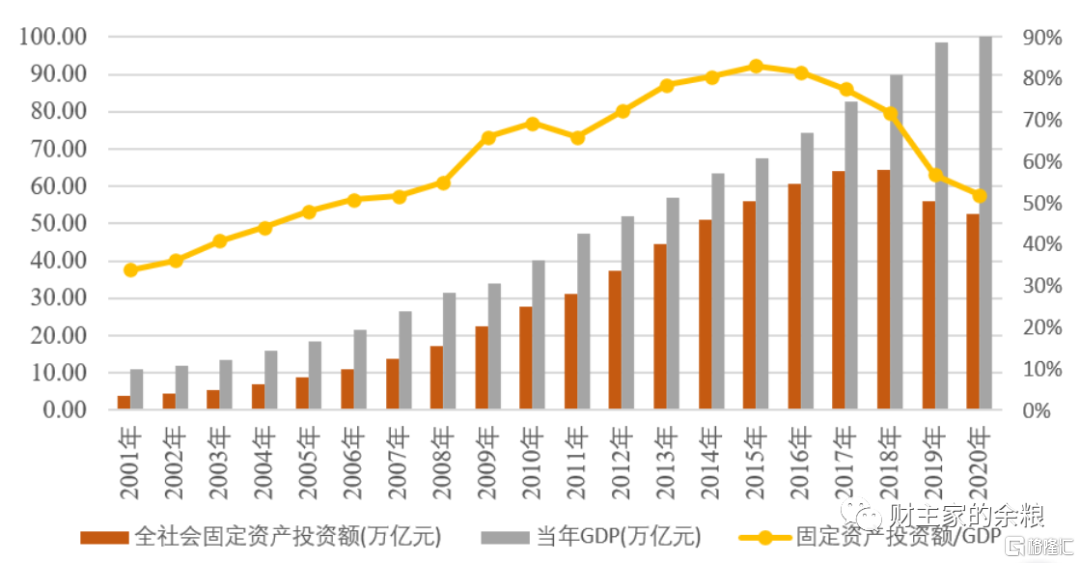

2008年,中国的GDP总额是31.4万亿元人民币,当年全社会固定资产投资总额尚在17.28万亿元,大约占到了GDP总量的55%左右。

2009年一年,固定资产投资总额暴增至22.5万亿元,直接增长5万亿元还多,占GDP的比例高达66%;

2010年,年度投资总额27.8万亿元,占GDP的比例为69%;

2011年,年度投资总额31.1万亿元,占GDP的比例为69%;

……

2015年,年度投资总额56.2万亿元,占GDP的比例为83%。

基建狂魔的名头,从此在世界上叫响。

投资靠基建,消费靠什么呢?靠房贷!

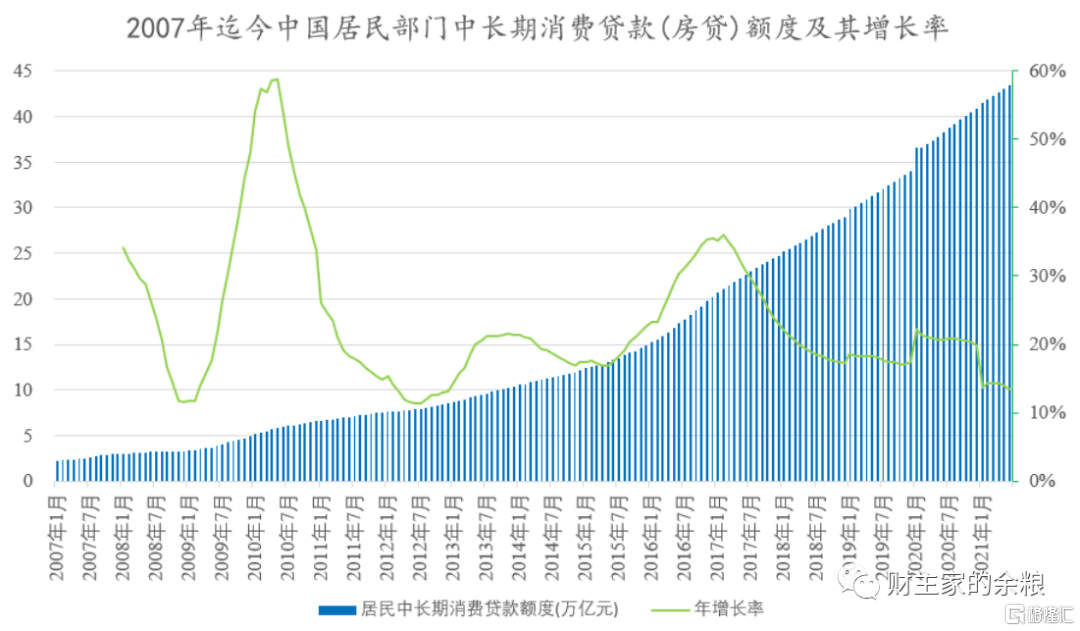

2007年1月份起,中国人民银行“金融机构信贷收支表”栏目里多出来一个项目,叫做“金融机构人民币信贷收支表(按部门)”,特意把所有贷款区分为“居民户贷款”和“非金融企业及其他部门贷款”。2006年之前并没有这种区分。

这说明,居民部门贷款所产生的货币扩张,已经不能再被忽视。

2008年金融危机刚刚爆发之后,因为原本限制房价的诸多措施仍在,伴随着信贷锐减,中国的大城市房价一度暴跌,面对这种情况,央行立即大幅度降低贷款利率,同时取消了对房地产开发公司的贷款限制……

放松信贷的结果就是,2008年底开始,中国房价开始暴力反弹,那些先知先觉的城市居民,充分认识到货币贬值的威力,普遍开始加杠杆买房。

中国居民的房贷额暴涨,其年化增速达到了近60%,而伴随着居民房贷额度的暴增,房地产成为仅次于大基建而拉动中国经济上涨的力量。

别忘了,中国GDP增长的三驾马车里,除了投资、消费,还有净出口。

银行放松信贷,国家大搞固定资产投资,在这种情况下,中国的工业制造业,自然也是大干快上,原本中国的全产业链体系中,就蕴藏着严重过剩的产能,经过“4万亿计划”的一刺激,这些产能全被释放出来了。

2008年前后的中国,中国的劳动力成本还比较低,环境污染成本也较少被计入经济系统,而超级便利的基础设施,加上遍地开花的开发区、工业园区、高新园区,让中国很快形成了产业集群优势,这使得中国的制造业成本进一步降低……

低成本的中国制造业商品,打遍天下无敌手。

2004年的时候,中国制造业增加值刚刚赶上德国,约为6000亿美元,此时的美国和日本都还远远超过中国。经过了全球金融危机洗礼之后,到了2018年,中国一家的制造业增加值就达到了3.87万亿美元,几乎相当于美国+日本+德国的总和。

美国、日本和德国是全球公认的制造业大国和强国,在2008年之后与中国相比都黯然失色,其他的国家更不必说。

在海量的低成本制造业产品涌向世界的同时,外贸大量顺差,外汇储备滚滚而来。2005年底,中国的外汇储备仅有8200亿美元,到了2014年底,外储已经高达3.84万亿美元,在IMF所统计的世界各国政府外汇储备总额中,占据了30%的份额。

这里需要强调的是,在中国的产业格局中,民营企业和外商投资企业才是出口创汇的主力,而且以民营企业为主。“4万亿计划”,国营、民营雨露均沾,对于民营企业算是个大利好,很多出口型民营企业,金融危机过后反而得到了大发展,这是中国外汇储备持续暴涨的根本原因。

庞大的外汇储备涌入,一方面增强了中国的经济实力,但另一方面,由于人民币锁定以外汇为锚,这种方式也导致了人民币发行量猛增,外汇占款在人民币发行中的占比高到80%以上,此外还让2009年之后的人民币,有着强烈的升值预期。

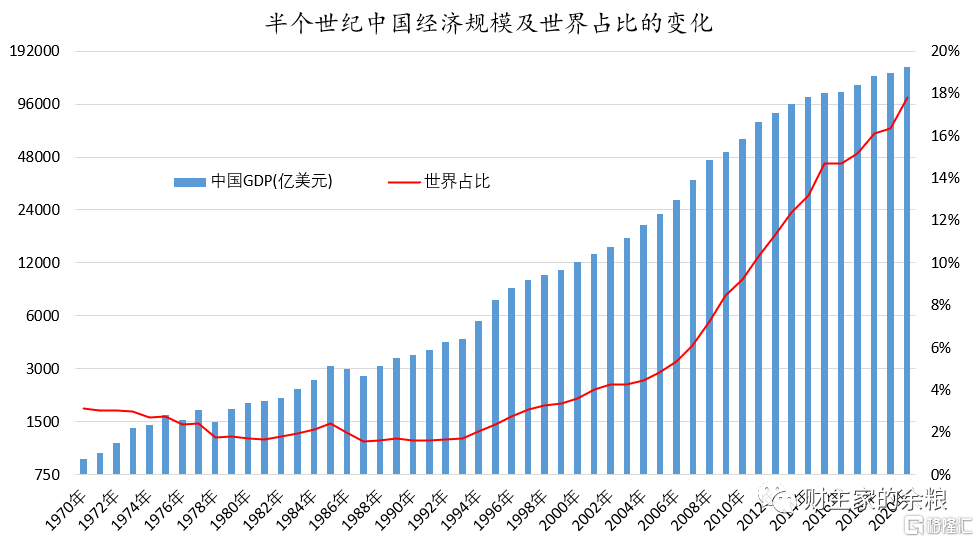

从纵向历史看,加入WTO之后的这20年,是中国经济自19世纪以来最辉煌的时段:

1991年,中国经济以美元计价仅为3834亿美元,位居全球第11位,相当于美国的6%;

1998年,中国GDP首次超过1万亿美元,位居世界第七位,相当于美国的11%;

2000年,超过意大利,变成世界第六;

2005年,超过法国,位居第五;

2006年,超过英国,位居第四;

2007年,超过德国,位居第三;

2010年,GDP突破6万亿美元,超过日本,位居世界第二,达到美国的40%;

2014年,中国GDP首次突破10万亿美元,经济总量达到了美国的60%,成为了二战以后第三个达到美国经济60%的国家(前两个是前苏联和日本);

此后,中国经济继续前进,2018年中国GDP接近14万亿美元,达到了美国的67%。

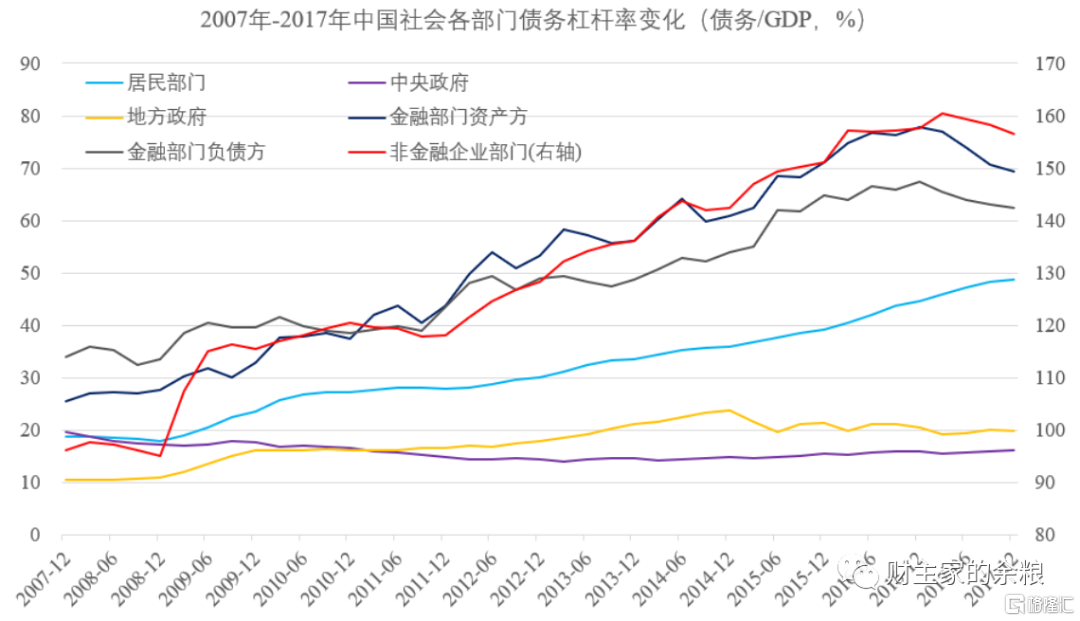

我们再来看社会各部门的债务杠杆率变化(见下图)。

我们明显可以看到,自2008年底之后,除了中央政府之外,其他所有部门的债务杠杆率,都出现了一路飙升。

居民部门债务杠杆率暴增,是因为贷款买房,是因为房地产是支柱产业。

非金融企业部门的债务杠杆率暴增,是因为央行放松信贷,“4万亿计划”刺激产能,不管是国有企业还是民营企业,都加速上杠杆。

地方政府债务杠杆率上升,更是与“4万亿计划”有直接关系,为了在金融危机之后刺激经济,中央政府对于地方政府负债经营的尺度开始放宽,甚至由财政部出面,代为发行债券,由此导致了其杠杆率的上升。

但这,远远不是地方政府真实负债的全部。

2009年非金融企业债务杠杆率出现跳涨,不仅仅是对企业放松信贷的结果,还有一个最重要的原因,就是地方政府平台负债。

为了经营各自的城镇土地,在中央政府的准许下,各地方政府纷纷建立自己的投融资平台(城投公司),将一些政府资产注入这个平台,然后以此做抵押大量从银行借贷,由此导致中国实体经济的债务杠杆率跳涨。而且,很多地方政府平台项目,因为有地方政府财政收入做担保,所以得到了银行的青睐,这些平台也趁机疯狂举债……

就这样,所有实体经济部门,都一路加杠杆加到了2014-2015年。

这个时候,国际金融环境风云突变,原油价格暴跌,带动了几乎所有大宗商品的价格暴跌,大投资过后,中国的产能过剩问题很快暴露出来,钢铁、煤炭、有色金属等重工业部门陷入经营困境,制成品价格大幅度下跌,许多国企央企产生巨额亏损,陷入债务困境……

与此同时,地方政府的隐性负债规模已经极其庞大,纯粹靠地方政府的财政收入,已经根本不足以完成还本付息的循环,这成为了中国经济新的最大隐患。

为了解决这一系列困境,中央政府又一次想起了股市和房地产,还想到了互联网金融。

2014年下半年,在政府有意地不断吹风之下,低迷了4年的股市开始启动,“为中华之崛起而炒股”的论调响彻互联网,随着股价的上涨,政府大力鼓励企业通过股权融资、债券融资等直接融资的方式,来为部分重债企业脱困。

“互联网+”的口号喊得震天响,P2P风靡全国,美国和英国发展了十几年,才出现了几十家P2P公司,而中国,打着“为小微企业服务”的名头,一两年之内,就冒出来上千家P2P公司,这些公司的背后,是以高额的利息为诱饵,为一些银行审查通不过的、可能有问题的企业或项目融资。

房地产更不必说。2016年在G20的央行行长会议期间,原央行行长周小川明确声明:

“个人住房加杠杆逻辑是对的,住房贷款应该有大力发展阶段,(中国)个人住房贷款在银行总贷款的比重还是偏低的,有的国家占到40%-50%,中国只有百分之十几,所以银行觉得还是比较安全的产品,所以有很大的发展机会。”

行长都如此说了,央行赶紧降低房贷利率,通过各种渠道为房地产项目融资。

那还有什么好说的,买买买就是了!

2015年年初,为了解决地方债务问题,央行决定,将地方债纳入发行货币的抵押品,同时,鼓励居民和企业部门借贷,结果立即引发了人民币的信用危机, 2014年下半年大家开始纷纷冲去买股票,2015年股市崩了,又纷纷冲去买房子……

不过,在我个人看来,2015年的股市暴涨和房价暴涨,本质上是人民币信用危机。

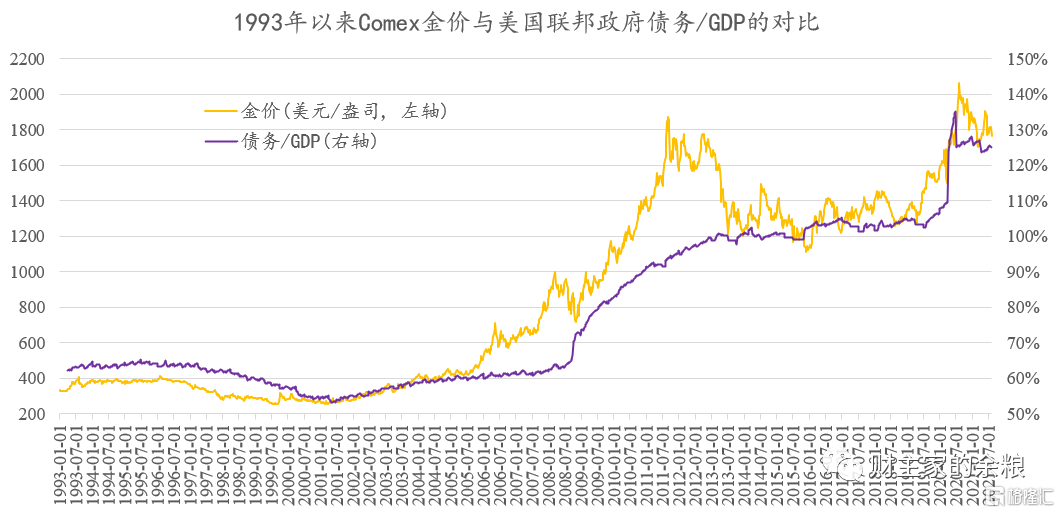

对比2013年底和2018年底央行发行人民币的资产构成,就能明白:

2013-2014年的人民币发行,80%的信用靠外汇,20%靠其他;

2015年之后的人民币发行,则是60%靠外汇,30%靠地方债,10%靠其他。

问题是,地方政府债券的信用,能和美元、欧元等外汇储备相比么?

在居民部门、非金融企业部门、地方政府的债务杠杆率都一路猛增的时候,金融部门之间的借贷自然也会大量增加,债务杠杆率随之猛增,毫不奇怪。

2015-2016年的信贷放松,不仅导致了股市出现暴涨暴跌,导致了此后两年房价的飞涨,更导致了中国各部门的债务杠杆,基本都给加到了极限,与发达国家的危机时刻几无差别。

面对这种债务杠杆加到极限的风险,中国进入了供给侧改革和金融去杠杆时间。

(四)债务经济成熟期:2017年迄今

市场经济激发了中国经济的全部活力和潜力,再加上国际经济环境宽松,中国经济经历了20多年高速增长。

到了2015-2016年,中国已经成功跻身中等收入国家行列,甩掉了原来贫穷国家的帽子。

然而,由于中国经济长期以出口为导向,国内居民消费(除买房之外),一直都相对低迷,中国的生产和消费面临着不可忽视的结构性失衡。一方面,中国能大量生产供给中低端产品,产能过剩极其严重,但中高端产品质量,却始终差强人意,越来越多的居民,更愿意在国外消费中高端商品。

如果说,2008-2016年的中国经济,依赖投资、消费和出口三驾马车的话,那么,从劳动力、土地、资本、制度创造、创新等要素出发,优化经济结构,降低债务杠杆率,启动内需等,改善中国经济的增长的质量,这就是供给端的事情了。

在中国,这被额外起了个新名词,“供给侧改革”。

高债务杠杆率之下,中国经济究竟有哪些结构性问题呢?

产业问题上,低附加值产业、高消耗高污染高排放产业的比重偏高,产能过剩,而高附加值产业、绿色低碳产业、具有国际竞争力的产业比重偏低,供给不足;

区域差距上,城市与农村,东部与中西部,户籍制度、土地制度、福利保障等,一个国家,差别太大,有些地方像发达国家,有些地方像落后的非洲;

投入问题上,长期以来,我们的经济增长过于依赖信贷、劳动力、土地和资源大规模投入,而不是人才、技术、知识、信息等要素的优势;

分配问题上,中国城乡收入差距、行业收入差距、居民贫富差距都比较大,财富过多地集中在少数地区、少数行业和少数人中;

……

产业问题上,诸如钢铁、煤炭、冶金、采掘等产业的主力军,基本都是央企、国企,所以,行政命令还相当有效,直接让它们关闭部分产能就行,当产能降下去之后,基础资源的价格自然就会涨上来,这就是涨价去库存。至于下游的民营企业(主要生产民用消费品),面对产能过剩,涨价能力并不强,不过,它们在2008-2015年间赚了不少钱,现在供给侧改革,就是让这些民营企业受点儿难,补贴上游的国企、央企。

房地产方面,前面我们已经探讨过,2013-2014年的房地产市场清冷,只需要央行放松信贷,地方政府有意识的控制土地供应,涨价去库存的策略,也是用得溜溜的。而除此之外,国家开发银行还结合央行的PSL(补充抵押贷款)实施精准滴灌,针对全国各地城市的棚户区和城中村,进行集中改造贷款,改善城市低收入者的居住环境。

针对城市和农村的区别、东部沿海和中西部的区别,中央一方面鼓励东部沿海的产业,腾笼换鸟,将一部分劳动密集型产业迁移到中部人口大省;另一方面,针对城乡差别,中央要求除北上等一两个城市外,全面放开户籍限制,增加全国人员流动……

在去杠杆问题上,供给侧改革约束金融机构的加杠杆行为,约束地方政府隐性负债的增加,还特别限制房地产开发商的信贷发放。自2016年开始,央行通过在市场上投放资金、拉长资金期限的方式,持续引导市场利率缓慢上行,挤压金融机构期限错配及杠杆水平。同时,治理同业存单乱象,消除多层嵌套的资金通道,公布资管新规,打破理财的刚兑信仰。

鉴于国内大型金融机构,无论商业银行还是大型证券公司,或者是交易所等,国有资本都是绝对的主力,所以,中国的去杠杆基本是在政府管控之下平稳过渡——除了股市在2018年跌得狗一样,其他经济领域,均未发生影响全局的金融风险事件,全社会的高杠杆,基本实现了“软着陆”。

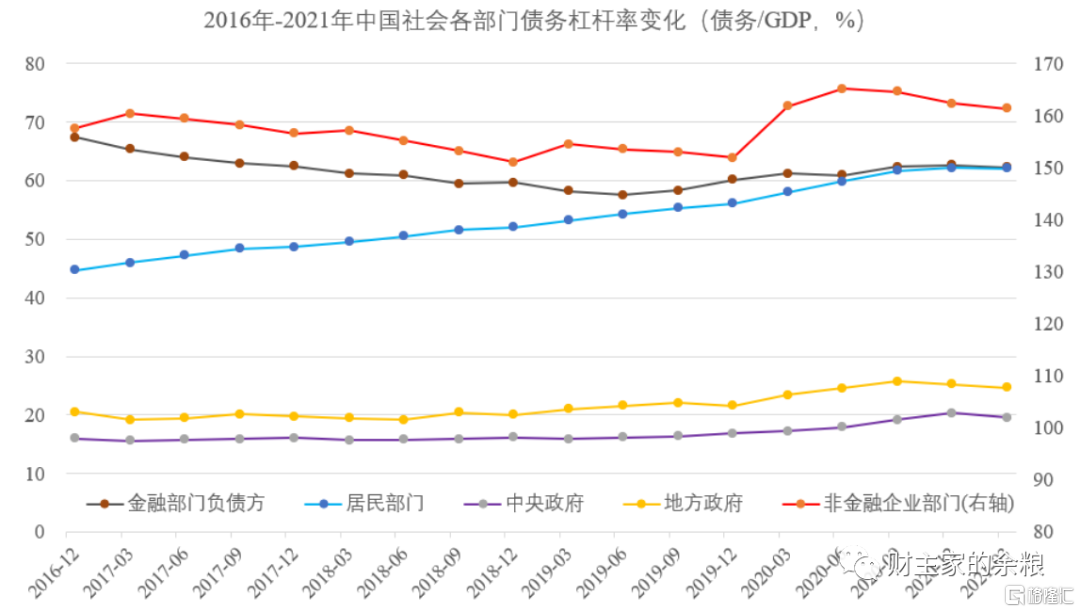

下图展示了2016年底迄今中国各部门债务杠杆率的变化。

显然,从2016年到2019年底,无论中央政府还是地方政府,其显性债务负担都基本保持平稳,地方政府的显性负债略有上升,但这是为了化解隐性负债的风险,所以都是可以接受的。

非金融企业部门的债务杠杆率,出现了连续3年的下降,这正说明,包括各地方政府隐性负债在内的中国非金融企业的杠杆,已经高无可高,中国传统的信用扩张模式2016-2017年已经到达极端状态,中国的产能释放也达到了最大状态,经济增长减速换挡势在必行。

前面说过,2008年以来,中国非金融企业杠杆率的暴涨,有很大一部分是地方政府的隐性负债增加的结果,而连续3年的杠杆率下降,一方面说明中国经济去杠杆的成效,另一方面也是挤压地方政府隐性负债的结果。

伴随着非金融企业部门的债务杠杆率下降,中国金融部门的债务杠杆率也持续下降。而值得庆幸的是,中国在连续三年的去杠杆过程中,基本实现了“软着陆”,全国范围内,基本没有出现那种影响全局的高杠杆风险爆破事件,经济平稳过渡。

在中国经济去杠杆的进程中,唯一的例外,是居民部门的债务杠杆率,一直在持续攀升。

2002年之前,绝大部分人不愿借债、不愿贷款买房,于是他们的财富都被房价肆意掠夺;

15年之后,经过了房价呼啸上涨和货币长期贬值的教育之后,所有人,都想借入更多债务,遇到金融体系的任何波动,人们脑海里第一个浮现的想法,就是买房、买房、买房,这正是支撑居民部门债务杠杆率一路攀升的重要因素。

某种程度上说,在2016-2019年中国经济去杠杆进程中,是居民部门接过了其他部门卸下的杠杆,从而保证了中国经济整体上不至于出现剧烈的下滑和收缩。

2020年疫情爆发,中国经济的去杠杆进程被打断。

为了防控疫情,同时保障物资供应,央行再度放松信贷,而非金融企业部门、地方政府乃至中央政府,都在短期内重新进入加杠杆时期,而居民部门,更是延续了过去的加杠杆进程。

不过,鉴于中国整体的债务杠杆率确实已经非常之高,这次加杠杆的时间段很短,总共也就1年时间,到2020年底,所有部门的债务杠杆率纷纷再度开始下降。

到2021年一季度,除了金融部门之外,包括居民部门、非金融企业部门、地方政府和中央政府这四大实体经济部门,其债务杠杆率均增至历史最高水平。

观察2016年底迄今各部门债务杠杆率情况,经历了3年去杠杆和1年加杠杆之后,除居民部门的债务杠杆一直在持续攀升之外,其他各部门的债务杠杆率基本与2016年持平。

这里特别要强调是,自1993年以来,中国经济体系伤筋动骨的每一项改革都有巨大成本,这些成本很大程度上都需要靠增加信贷、增加债务、增加杠杆率来解决——所以,从绝对值来看,中国各部门的债务总额其实一直都在快速上升,几乎没有降低的时候。之所以杠杆率变化尚可接受,是因为中国经济发展较快,以人民币计价的GDP增速较高……

一句话总结,所有的债务问题,都是靠经济增长来化解的!

然而,可以预料的是,因为发展阶段、人口年龄结构、工业化水平等原因,从2022年开始,中国经济的增速,相比2013年之前将会出现明显的下降。在这种情况下,中国各部门债务辗转腾挪的空间将会变得逼仄,中国经济,不仅不会再出现2003-2007年那样的黄金增长时代,也不会再出现2008年以后通过各部门杠杆率暴增而维持7%以上的增速……

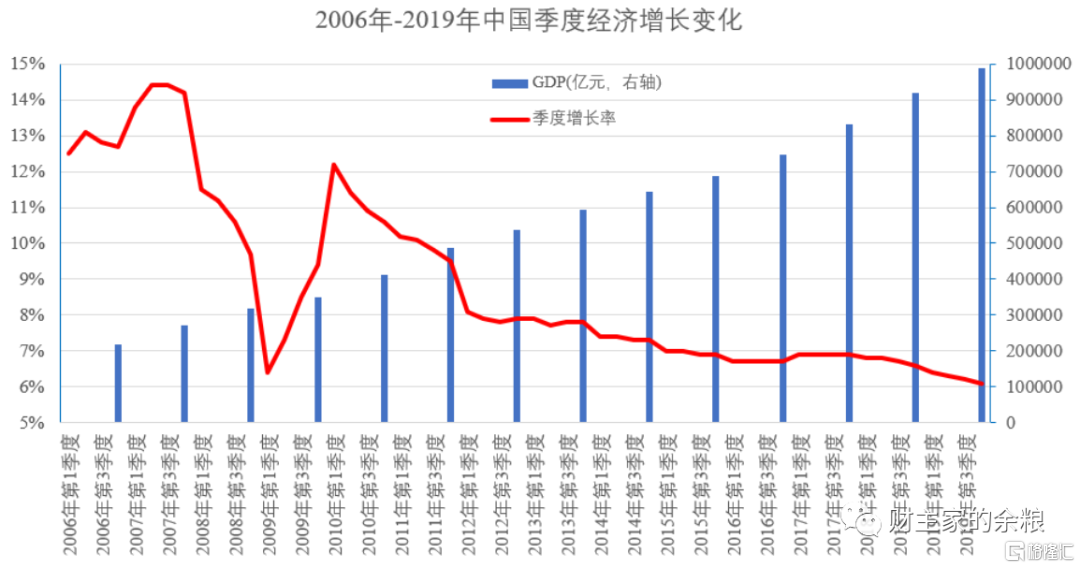

如果忽略2020年和2021年疫情影响下经济增速的暴跌和暴涨,中国的经济增速长期变化其实是下面这个样子……

10多年前,在全球金融危机最严重的2009年1季度,中国经济增长率也有6.4%,但进入2019年4季度,并没有疫情影响的情况下,中国经济增速却降至6.1%。这并不是一年偶然的下降,而是信贷和债务杠杆接近极限之后的趋势性下降,2021年疫情常态化之后,中国经济的增速,大概率会延续原来的趋势放缓。

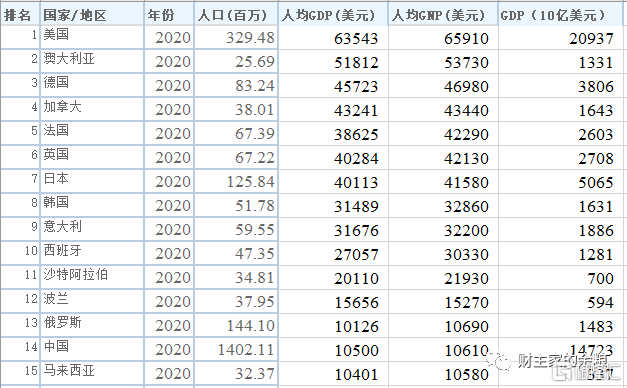

在过去的近30年间,不仅非金融企业部门把杠杆加到了极致,不得不进入去杠杆时期,即便是中国最有能力加杠杆的部门——居民部门,当前的债务/可支配收入的水平,也已经到达极限,而且居民部门为了支付房贷,从2018年起,就已经开始挤压居民消费的增长。再加上,在中国大城市人均收入只有发达国家1/3甚至更低的情况下,中国大城市房价绝对值却已经超越了纽约、伦敦、巴黎等城市。

无论非金融企业还是居民部门,两个真正的财富创造部门,加杠杆的空间已悄然消失。

因为债务杠杆到达极限,接下来,我们的经济增速,大概率会向美国看齐,虽然我们的人均收入水平,只有美国人的1/6到1/8。在人民币并非国际货币核心、中国也并非国际经济贸易规则制定者,中国企业也不具备美国企业的科技创新能力的情况下,所谓“中国股市将复制美国股市过去几十年的长牛”之类的话,基本可以视作梦呓。

很多人不明白,中国的房价可以20年长牛,是因为它直接契合了中国的信贷扩张模式,而股市和企业,天生就对管制与调控敏感,更与中国政府所主导的信贷经济扩张思路八字不合,所以,中国股市,永远也不会变成美国的股市。

有人说了,一个社会的财富水平,取决于其供给与需求二者能达成的均衡点。以此来衡量,当前阶段,中国的信贷经济,已经基本到达其所能成长的最高水平。

(五)写在最后的话

进入7月份以来,2021年的半年度经济数据陆续发布,有喜有忧,但整体来看,中国经济正在筑顶的概率越来越大。

市场经济的潮水有自己的周期,涨涨落落,筑顶或筑底也都很正常,树不会涨到天上去,天也不会塌下来,生活总要继续。

1993年以来,借助于市场经济体制,再加上国际大环境的配合,中国的经济发展和财富创造,都创下了二百年来的巅峰时刻。

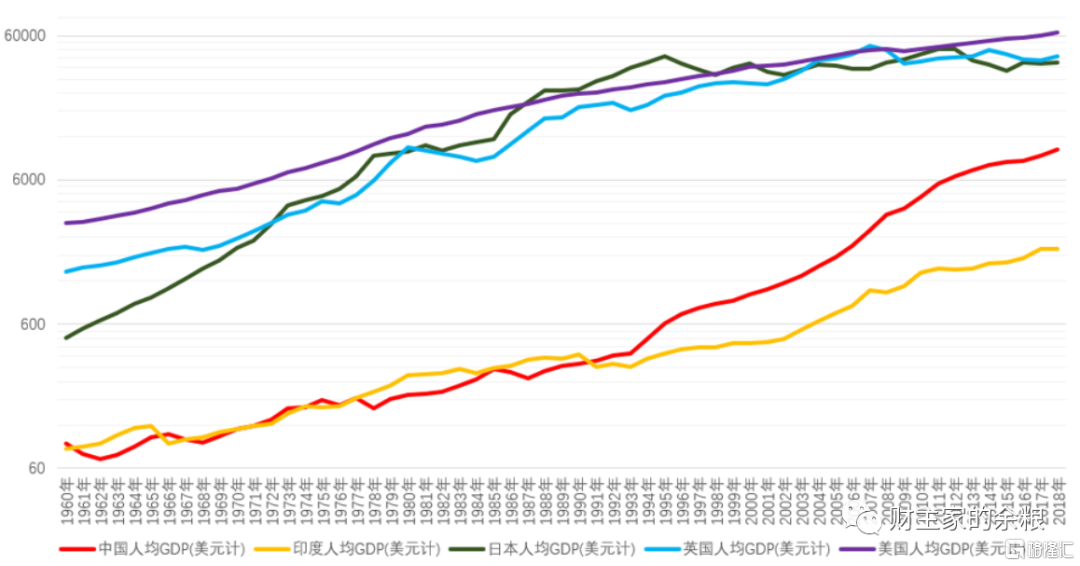

去年的时候,我曾专门从横向国际和纵向历史两个方面,对比了1990年代以来中国的经济发展成就。

文中总结了两条结论:

1)中国的经济总量,横向水平看,目前仅次于美国位居世界第二位;从纵向历史看,中国经济在全球的份量占比,处于1850年以来最大的时期;

2)中国的人均经济水平,从横向上看,目前位于全世界人口前1/3的水平,全世界有48亿人口所在的国家,其经济水平都不如中国;从纵向历史看,毫无疑问,就普通人的生活而言,现在中国人生活水准处于500多年来最好的时期——与我们自己的历史比是如此,与其他国家相比也是如此。

无论是过去500年里西方文明的兴起,或者是过去50年间中国经济的崛起,都已经证明,市场经济体制,是人类创造财富最不坏的制度。怀疑这一点的任何人,要么是智商有问题,要么是道德有问题,或者两者兼而有之。

毫无疑问,信贷和债务,就是当代社会信用经济发展的核心,但要把信贷和债务转换成真实的财富创造,却非依赖市场经济不可。

1993年迄今,中国经济为什么能取得如此大的成就?

采用市场经济体制,开发不同社会部门的信贷创造和债务承担能力,然后,最大程度开放,最大程度融入全球,最大程度发挥企业和民众的创造力——就是原因!

更进一步,自1978年改革开放之后,中国经济发展速度为什么在世界上一枝独秀,其实也没那么多理由,无非是把以前深入到每个社会细胞的经济之手给缩回来,把“计划”还给“市场”,仅此而已。

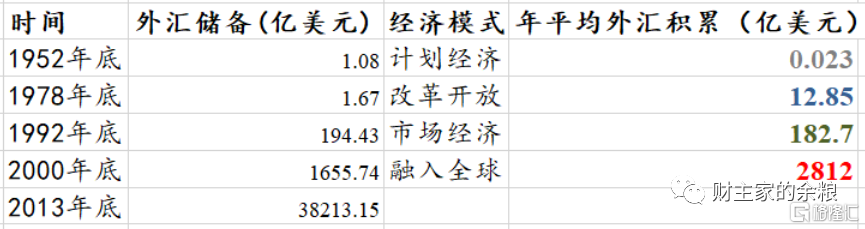

拿一个具体例子,可能更能说明问题。

我们都知道,外汇储备对于发展中国家都非常重要,但是,从1949年建国到1978年改革开放前夕,中国的外汇积累总量,大家猜猜有多少?

答案是:1.67亿美元。

随着改革开放的推进,经过15年的积累,1992年底,这个数据变成了194亿美元;

随着中国建立市场经济体制,又经过了8年,到2000年底,变成了1656亿美元;

随着2001年中国加入WTO,融入全球经济,又经过了13年时间,到2013年底,变成了3.82万亿美元。

这个年平均外汇积累的表格,就是市场VS计划、开放VS封闭的社会财富创造能力最直观的对比。

这两天,我去超市,去菜市场,去儿童乐园,无论是物资还是服务,丰富的程度让人目不暇接,我自己都在感叹市场经济与开放经济的神奇,从几千年前到现在,只要给那么一点点空间,不需要谁来恩赐,大多数中国人,就会勤奋努力的去创造美好的生活。

不倒退,不折腾,不重回计划,不再次管制,不选择封闭,不转向狭隘,坚持市场思路,多用开放思维,允许社会存在多种声音,每一个勤奋努力的中国人,都值得生活得越来越好。

版权声明:本文转载于网络,仅供参考,如有侵权,请联系我们删除!