美国债务上限的把戏

2021年08月07日 地区:中国 来源:公众号-财主家的余粮 阅读(447)

从2021年8月1日开始,美国政府债务上限的把戏又来了。

这让我想起来一句英语谚语:

老狗玩不出新花样(You can't teach an old dog new tricks)。

(一)历史的老花样

对于负责任的企业、家庭乃至个人来说,量入为出,都是一种天然而朴素的美德,不得已的情况下才会考虑借债,如果有人告诉你说,借债才能发财,你一定想打他几个耳光。

从美国建国,一直到100多年前,大部分美国人,其实也秉承了这种朴素思维。

为避免政府借着强势地位滥借债务,美国宪法特意将联邦政府发行债券(借债)的权力赋予了美国国会,要求联邦政府的任何借债,必须要让民众知晓,并且得国会同意才能借;即便是老的债券到期,新的借债也必须国会同意——简单说,1917年之前,联邦政府任何一次借债(发行债券),都需要国会讨论通过。

不那么严格来说,1917年之前,每次美国国会讨论发行债券的规模,其实也可以视作债务上限的讨论。比方说,在1898年的美国-西班牙战争中,美国国会就通过一个法案,在已有的1亿美元短期债券的基础上,允许财政部额外发行4亿美元的长期债券……

第一次世界大战爆发后,美国政府一开始保持所谓的“中立”,后来出于保护本国国民和财产安全、提高自身国际地位的角度,决定参加第一次世界大战——世界大战,花钱的地方太多,很多时候数额上没那么确定,而且在战争期间,政府随便花点儿钱,借点儿债,哪怕是替换老债券,都要提交国会批准,烦不烦啊!

政府烦,国会也烦。于是国会就出台了一个《第二自由债券法案(the Second Liberty Bond Act of 1917)》,授予美国财政部,在联邦政府总债务不高于当时债务总额度的情况下,可以自由发行债券来借债(替换老债券),这就是债务上限的由来。

就这样,关于美国联邦政府债务:

以前的国会,是讨论和批准每一次借债;

1917年之后,是讨论总的债务限定。

这下子,国会和白宫都轻松了,你好我好他也好。

到了1935年,时任财政部长摩根索(Henry Morgenthau)向国会提出要求,希望财政部在发行国债方面有更大的灵活性,要把国债明确为联邦政府的融资需求,而不是某个特定计划或项目。由此第一次明确建立起美国的债务上限额度:

短期国债发行总额不高于200亿美元;

长期国债发行总额不高于250亿美元。

第二次世界大战爆发前夕,时任总统罗斯福和财政部长摩根索,再次要求国会将两个上限合并为450亿美元,不定义长期债券或短期债券,由此才有了总债务上限这一说法。

1940年年中,希特勒占领法国,震惊世界。美国财政部要求,在原本债务上限的基础上,增加40亿美元的国防费用。于是美国债务上限变为490亿美元。

到了1941年初,美国债务上限被提到650亿美元。

第二次世界大战的巨额财政支出,让美国政府债务一路飞涨,650亿美元也远远不够。战争期间,美国政府的债务上限额度被一路提高至3000亿美元。

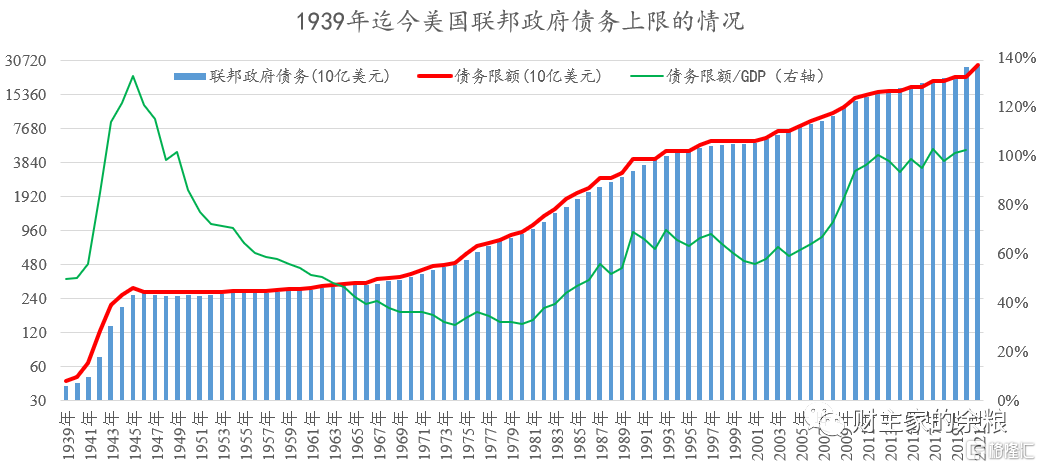

第二次世界大战结束,随着债券的陆续到期,另外也想着战争结束了,花钱不需要那么多了,于是在1946年6月,联邦债务上限被调低到2750亿美元。此后大约10多年时间,在几任负责任的美国政府管理下,美国政府的债务上限始终维持在2800亿美元上下。

从肯尼迪-约翰逊政府开始,因为越战和“伟大社会计划”的支出,美国政府的债务开始小步快跑:到1967年,政府债务限额已经上涨到了3650亿美元。

伴随着美国GDP的一路增长和美国政府负债能力的增加,美国政府的债务限额也几乎每年都在被提高:到了1980年,债务限额变成了9351亿美元。

以前美国政府的债务绝对值虽然增加,但因为经济增长,政府债务/GDP其实反而是在下降,所以可以算作是负责任的债务增加。

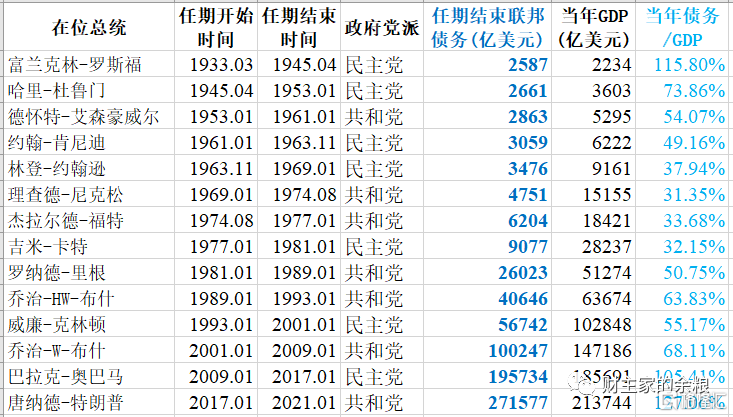

但,从里根政府开始,大规模的政府赤字成为常态,债务增速远超GDP增速,历届政府都是“任性胡来”:

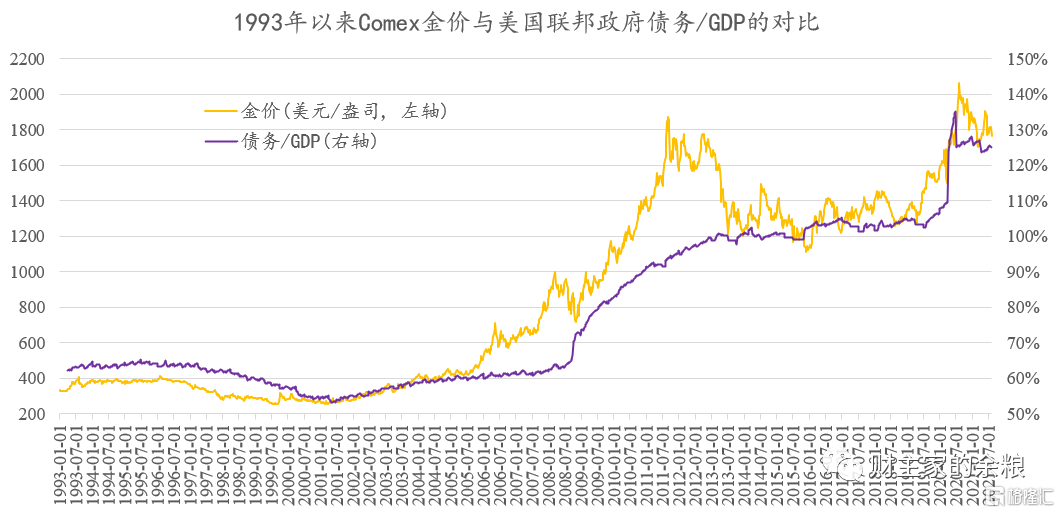

里根增加了1.9万亿美元债务,此后老布什4年增加了1.5万亿,克林顿增加1.6万亿,小布什增加4.3万亿,奥巴马增加9.5万亿,特朗普4年增加了7. 6万亿。

除克林顿政府之外,每一届政府似乎都在比赛谁在借债上更不负责任、更不要脸,美国政府债务负担一路飙升。

与此伴随的,当然是政府债务上限跟着一路上调,越来越变成了国会与政府的表演把戏。

说他们是表演把戏,并不是说债务上限调整的事儿,国会会轻易同意,实际恰恰相反。如果执政党没有与在野党达成统一,国会常常否决债务上限调整,由此导致了美国政府屡屡关门——联邦政府的钱花光了,又不允许借新债务,没法支出,自然只有关门。

因为债务上限的事儿,卡特政府曾经5次关门,里根政府更是曾经8次被迫关门,就连政府举债方面最负责任的克林顿政府,因为债务上限的事儿,也在1995年两次关门……

2011年的奥巴马政府,因为政府债务上限在政府关门前最后一天通过,导致穆迪和惠誉将美国主权信用评级从AAA下调至AA+。

2012年开始,美国债务又玩出了新花样,这被称为“债务上限悬挂(Debt Limit Suspended)”。

什么意思呢?

就是说,美国国会不再直接调高债务上限,而是设置一定的时限,暂停债务上限生效,从而允许财政部在此期间不受限制地发债——等过了这一段时期,用原有债务限额,再加上这一段时间内额外新增长的债务,就是债务上限。

例如,奥巴马政府艰难地推动国会2012年悬挂债务,时限仅截止到2013年5月。结果2013年5月份到10月份,因为政府的资金逐渐耗尽,奥巴马政府不得不经历16天的关门。

到了特朗普政府,也是一样的结果——2018-2019年特朗普政府出现了历史上最长时间的政府部门停摆(2018/12/21-2019/01/25)。经过来回扯皮,2019年两党就债务上限问题,达成了为期两年的“悬挂”计划(2019/8/01-2021/7/31)。

这不,这两年的悬挂期已经在7月31日到期了。

按照悬挂期结束后债务上限计算办法,2021年的美国政府债务上限,是这一次悬挂之前的22万亿美元,再加上截止7月31日所新增的6.5万亿美元债务,合计28.5万亿美元。

(二)现实的新后果

截止2021年8月,债务上限悬挂的游戏已经玩了7次,而美国债务上限上调的把戏,更是已经上演了98遍。

债务上限悬挂,还会造成另外一个后果。

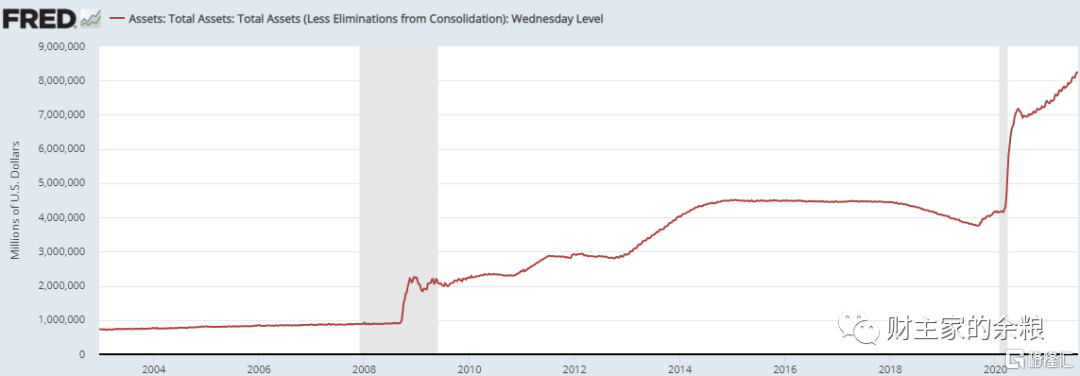

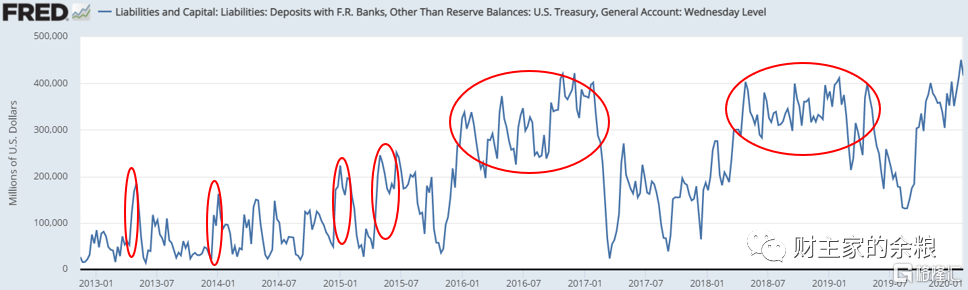

如果有人告诉你,这一段时间你可以拼命地、不受约束地借债,等这段时间过了,你的借债能力立即丧失——可想而知,任何一届政府,一定会趁这一段时间拼了老命地借债,为将来的资金使用储备粮食,一旦债务上限重启,在野党又会趁机使劲儿给对方使绊子,阻挠债务上限的提高。

这种后果,从美国联邦政府开在美联储的账户(TGA)里的现金余额可以看出来——下图画圈圈的地方,是美国政府债务的悬挂期——政府会拼命发行债券,所以政府账户的资金余额会大幅度飙升,过了悬挂期,只能进行债务替换,所以政府口袋里的钱就会大幅度降低。

最近两年,美国TGA账户资金余额动辄大幅度波动,这就是核心原因。

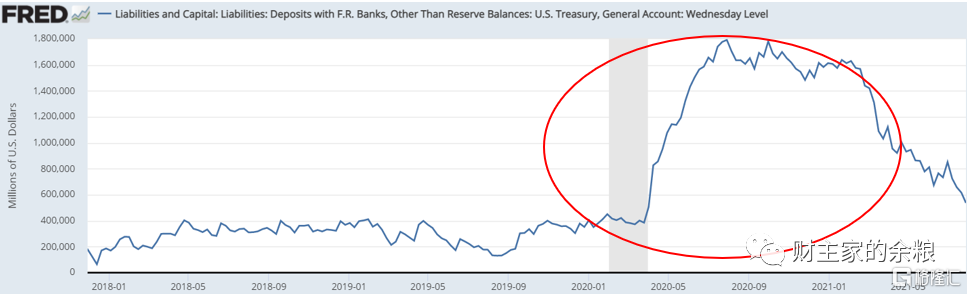

从2020年初到2021年初,美国TGA账户里现金余额急速飙升,远远超出美国政府花钱的需求。于是就有人从阴谋论的角度出发,认为这是白宫工作人员在给拜登政府攒钱,坑特朗普。

这完全是无稽之谈。

特朗普一直相信自己能连任,他大肆借钱,是为了给债务上限重启之后储备粮食,而拜登上台之后继续大肆借钱,也是为了给债务上限重启准备粮食。

其实,在联邦政府债务方面,最喜欢“双标”的,恰恰就是特朗普政府。

在竞选总统时,特朗普对奥巴马大肆举债使劲儿攻击,宣称自己上台要大规模削减财政赤字和债务规模,甚至吹牛说要实现财政盈余。2018年11月2日,身为总统的特朗普,极度无知地吹嘘,美国将在他第二任期结束前偿清所有国债(意味着消灭美元)。

实际上呢,他上台之后就大肆扩充军备,而且签署了40年来最大的减税法案,将企业税从35%削减至21%,对中小企业进行减税等调整。后来又遭遇疫情,债务不仅没有降低,反而以远超奥巴马时期的速度增加——4年时间暴增7.6万亿美元,让美国的债务问题彻底无解。

注意,这里要强调的是,并不是说债务上限重启之后,美国联邦政府就不能发售债券了。

债务上限重启之后,只是说美国联邦的总债务不允许增加了,但鉴于以前发行的债券有很多会自然到期,美国政府还是可以在现有债务限额之内,借新债还旧债,如果这个到期债券的规模很大,那意味着联邦政府依然还是会大量发行债券。

问题来了——

提高债务限额这么麻烦,有没有办法避免债务限额提高?

有,而且办法很多,有些是临时性的,有些是实质性的。

比方说,延长悬挂的期限。也就是说,继续延长悬挂期,这样我就可以继续借债了。当然这是个临时性的办法,延长的期限不可能是永远。

另外,政府可以采用技术性调整手段来创造额外借贷能力。比如可以通过暂停发售新债券,暂停财政部对联邦雇员退休储蓄计划(G-fund)的再投资,收回公务员的退休和伤残基金、邮政退休人员健康福利基金的现有投资,暂停非流通财政部债务(SLG)的发行——当然,这些措施也都是暂时的。

最靠谱而且实质的做法,有两种。

一种就是减少财政开支,如减少不必要的军事支出、降低福利水平、取消一些补助性的法案等等。

另外一种就是增加税收,政府收入主要来源于税收收入,提高税收能避免财政赤字,从而避免美国政府债务的上升。

临时性的方法,以往每一届总统都用过;

实质性的方法,每一届政府都不曾采用,甚至像特朗普这种总统,还使劲儿反着做。

问题又来了——

如果一直到政府没钱也不提高债务上限,会有什么后果?

这个后果可真的有点儿严重呢!

首先是美国政府会因为资金耗尽而关门,这意味着美国政府信用的极大损失,它们的脸要在全世界人民面前丢尽了。

随之带来的是对美国国债的违约。因为没有新资金,很可能造成国债本金和利息无法支付,这将引起全球金融系统的海啸,进一步还会导致评级机构下调美国的信用评级,然后进一步恶化美国的整体信用。

即便政府债券的本金和利息只是短期内无法支付,影响所有投资者对美国政府的信任,至少会造成美国短期国债的利率上升,——但长期国债的影响则很不确定,有可能因为风险溢价上升而收益率上涨,也有可能因为避险资金涌入造成收益率下跌。

对股票市场绝对不是个好消息。

每当债务即将达到上限时,出于对现金的需求和避险心理的流行,理性投资者会首先抛售股票,股价下跌。正反馈效应以及羊群行为的存在使得其他投资者开始跟风抛售股票,股价进一步下挫,形成负反馈——但如果情绪释放到了极端,股市过于高估违约风险,接下来股市还是有可能会上涨。

以纳斯达克综合指数和道琼斯工业平均指数为例。二者在2011、2013年两次债务危机,以及2018年末债务额度逼近上限,修建边境墙的预算案无法通过而导致政府关门的过程中,均呈现出先下降、后回升的趋势。

好了,如果拜登政府也不想做实质性的开源节流工作,那怎么提高债务上限呢?

拜登政府有两种途径:

1)抛开共和党,利用民主党在参议院内的优势地位,通过所谓的预算调节程序,提高债务上限,只要达到简单多数(超过50%)通过即可,这是最有可能的方式;

2)取得共和党的谅解,通过常规立法程序,再一次提高债务上限或者悬挂债务上限。

不过,虽然民主党在参议院和众议院中都占据优势,但是这项法案需要60票(总票数的2/3)以上支持,民主党即使全体同意,也只有50票,还需要至少10位共和党参议员的支持。可是,共和党党魁麦康奈尔已经明确表示,不会支持任何提高债务上限的提议。

在美国政治撕裂严重的现在,几乎可以断定,拜登会采取第一种方式来提高债务上限。

从8月2日起,美国财政部已经启动“应急现金保护措施”,提前赎回、并暂停对联邦养老金计划中退休基金的部分投资,这样可以在不增加总体债务的情况下“节省出”现金……

但,正如上文强调的内容,所有这些特别措施都是临时性的、不可持续的。

就在同一天,美国财长耶伦也向国会众议院议长佩洛西发信解释称:

“受疫情影响,这些特别措施持续时间存在相当大的不确定性”。

她敦促国会:

“应尽快采取行动,以保护美国的信用”。

按照耶伦这种本末倒置的说法,每一次美国债务上限的提高,居然都不是伤害美国的信用,反而是为了保护美国的信用啊!

版权声明:本文转载于网络,仅供参考,如有侵权,请联系我们删除!